Amerykański rynek pracy

Komentarz tygodniowy z dnia 8 kwietnia 2019 r.

Najważniejsze informacje w skrócie:

- Ubiegły tydzień na rynkach finansowych przyniósł wzrost apetytu na ryzyko wśród inwestorów, co przełożyło się na zwyżki indeksów giełdowych zarówno rynków rozwiniętych jak i rozwijających się. Amerykański S&P 500 ma za sobą serię siedmiu sesji wzrostowych i znajduje się już jedynie 1,65% poniżej historycznego maksimum.

- W poprzedni poniedziałek podano, że PMI w sektorze przemysłowym Chin, obliczany przez Caixin Media i Markit Economics, wyniósł w marcu 50.8 pkt. wobec 49.9 pkt. na koniec poprzedniego miesiąca. Konsensus rynkowy zakładał

w marcu 50.0 pkt. Lepsze od oczekiwań były również dane ISM nt. aktywności w sektorze przemysłowym USA. - W bieżącym tygodniu zwracamy uwagę na wydarzenia mające miejsce w środę (10.04) czyli posiedzenie EBC oraz publikacje minutek z obrad FOMC.

Rynek finansowy. Polska i świat:

Komentarz:

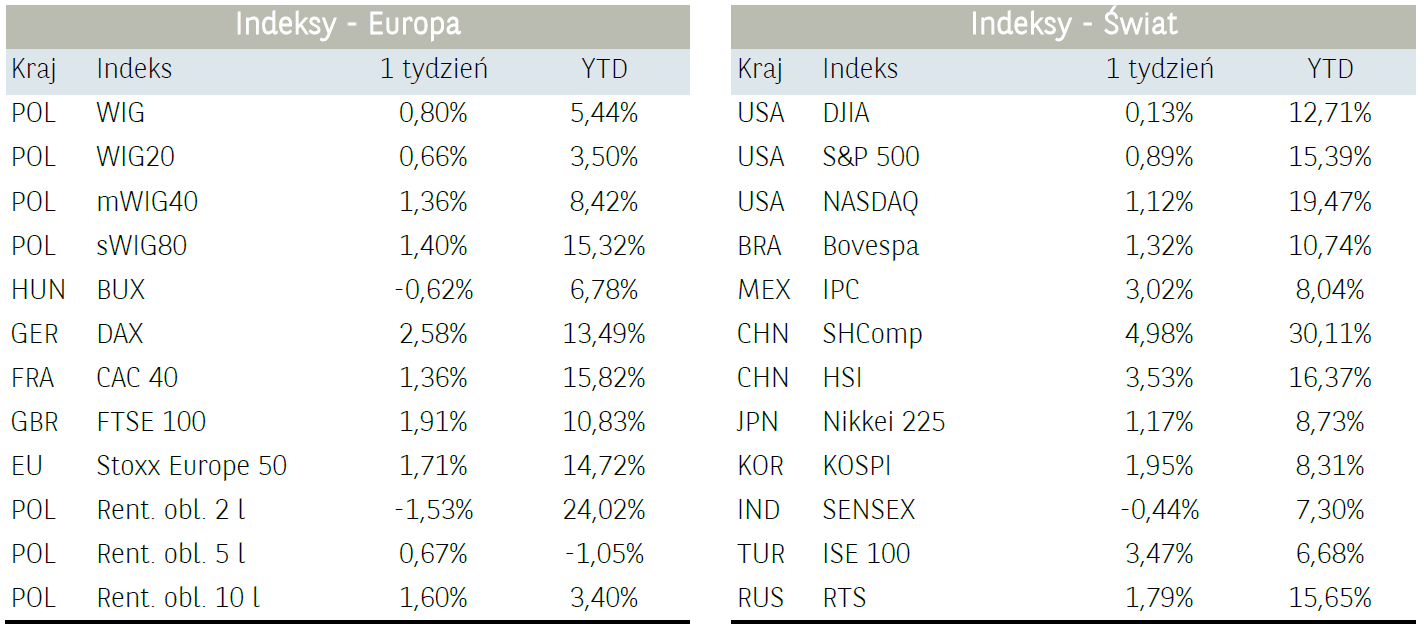

Ubiegły tydzień na rynkach finansowych przyniósł wzrost apetytu na ryzyko wśród inwestorów, co przełożyło się na zwyżki indeksów giełdowych zarówno rynków rozwiniętych jak i rozwijających się. Amerykański S&P 500 ma za sobą serię siedmiu sesji wzrostowych i znajduje się już jedynie 1,65% poniżej historycznego maksimum. Niemiecki DAX30 w ubiegłym tygodniu zyskał aż 4,2% docierając do psychologicznego oporu na poziomie 12 000 pkt. Katalizatorem wzrostów był odczyt indeksu PMI dla chińskiego sektora przemysłowego, który wzrósł z poziomu 49,2 pkt. do 50,5 pkt w marcu. Oznacza to, że po trzech miesiącach spadku aktywności w sektorze, obecnie w chińskiej gospodarce obserwujemy odbicie, co od początku bieżącego roku wyceniali inwestorzy. Wskazywały na to m.in. dynamiczne wzrosty chińskiego indeksu Shanghai Composite, który w tym roku zyskał już ponad 30%. Bardziej pozytywne perspektywy chińskiej gospodarki mają bezpośredni wpływ na postrzeganie globalnego wzrostu gospodarczego przez inwestorów, a co za tym idzie także na wycenę indeksów giełdowych. Pozytywny sentyment był

w ubiegłym tygodniu na tyle silny, iż nawet gorsze od oczekiwań (0,1% m/m vs. 0,3% m/m) dane na temat wzrostu średniej płacy godzinowej w Stanach Zjednoczonych, które obecnie są jednymi z najważniejszych danych dla inwestorów, nie przełożyły się na spadki indeksów.

W ubiegłym tygodniu rosły nie tylko rynki bazowe, lecz również i rynki wschodzące. MSCI Emerging Markets zyskał 1,41%.

W powyższym gronie warto wyróżnić chiński Shanghai Composite (5,04%), japoński Nikkei 225 (2,84%), czy brazylijską Bovespę (1,78%). Na tym tle słabo wypadł warszawski parkiet, który pomimo pozytywnego początku tygodnia, w trakcie dwóch ostatnich sesji oddał znaczącą część wzrostów. Szeroki WIG w piątek stracił aż 1,26%, co zniwelowało wzrosty z całego tygodnia do poziomu 1,82%. Najgorzej radził sobie WIG20, który w ostatni dzień tygodnia stracił 1,57%. Spadek z czwartku i piątku umocnił znaczenie oporu na poziomie 2420 pkt., wskazując iż jego przełamanie będzie wymagało dużej siły strony popytowej. Najlepiej radził sobie natomiast sWIG80, kończąc tydzień 2,26% wyżej. Niemniej jednak to segment dużych spółek w najbliższym okresie może być w centrum uwagi inwestorów, ponieważ brak szybkiego powrotu w okolicę powyżej wspomnianego oporu będzie wzmagał obawy o wystąpienie szerszej korekty na warszawskim parkiecie.

Wśród surowców należy zwróci uwagę na ropę naftową, która w ubiegłym tygodniu podrożała o niespełna 5% (WTI), co również wspierało apetyt na ryzyko na pozostałych rynkach. W powyższym otoczeniu złoto zachowywało się stabilnie, ostatecznie tracąc nieznaczne 0,03%. Spadek awersji do ryzyka widoczny był również na rynku długu, gdzie obserwowaliśmy wzrosty rentowności, a niemieckie obligacje dziesięcioletnie powróciły powyżej poziomu 0%. Polski złoty umacniał się nieznacznie

w stosunku do większości walut.

Informacja dot. rynku funduszy inwestycyjnych:

W ubiegłym tygodniu wszystkie główne segmenty funduszy przyniosły średnio pozytywną stopę zwrotu. W szczególności pozytywnie wyróżniały się fundusze akcji zagranicznych oraz akcji polskich. Zarządzający nimi zrealizowali kolejno średnią stopę zwrotu w wysokości 2,40% i 2,37%. W wypadku akcji zagranicznych, w szczególności pozytywnie wyróżniał się rynek turecki, gdzie fundusze zrealizowały stopę zwrotu na poziomie 4,32%. W drugiej kolejności za dobrym wynikiem całego segmentu funduszy akcji zagranicznych stały fundusze rynku europejskiego. W wypadku rynku polskiego radziły sobie dobrze zarówno fundusze małych i średnich spółek (2,55%) jak i fundusze uniwersalne (2,48%). Fundusze rynku surowców przyniosły średnią stopę zwrotu na poziomie 0,59%.

Segment funduszy dłużnych zagranicznych przyniósł średnią stopę w wysokości 0,20% a dłużnych PLN 0,03%. Wśród polskich funduszy dłużnych najlepiej radzili sobie zarządzający funduszami korporacyjnymi (0,10%), a najgorzej funduszami polskich papierów skarbowych długoterminowych (-0,10%).

Sytuacja makroekonomiczna – Polska i świat:

Komentarz:

W poprzedni poniedziałek podano, że PMI w sektorze przemysłowym Chin, obliczany przez Caixin Media i Markit Economics, wyniósł w marcu 50.8 pkt. wobec 49.9 pkt. na koniec poprzedniego miesiąca. Konsensus rynkowy zakładał w marcu 50.0 pkt. Lepsze od oczekiwań były również dane ISM nt. aktywności w sektorze przemysłowym USA. Tutaj wskaźnik aktywności

w przemyśle wzrósł w marcu do 55.3 pkt z 54.2 pkt w lutym. Pozytywny wydźwięk miały również dane PMI z sektora usługowego w Niemczech. Wskaźnik ten niespodziewanie wzrósł w marcu aż do 55.4pkt. Z drugiej strony słabsze od oczekiwań były dane nt. inflacji ze strefy euro za marzec, które zostały opublikowane na początku tygodnia (1,4% r/r wobec 1,5% w lutym r/r).

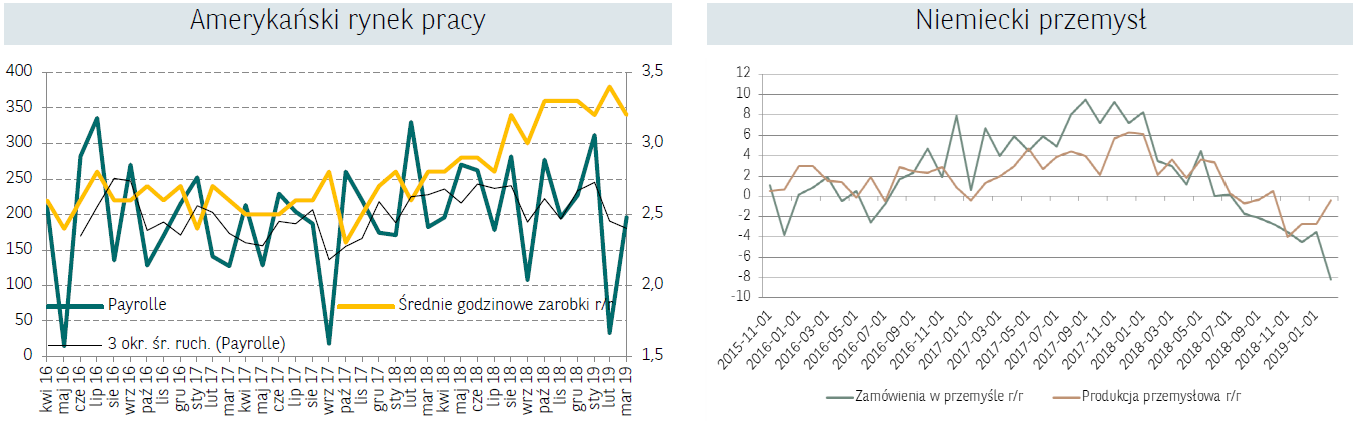

Mocno negatywnie wypadły zamówienia w niemieckim przemyśle za luty, które spadły o 4,2% m/m oraz -8,2% r/r względem oczekiwań odpowiednio +0,3% m/m i -3,1% r/r. Na taki wynik nowych zamówień złożył się przede wszystkim spadek zamówień eksportowych (-6% m/m), w tym tych spoza strefy euro (-8% m/m). Zamówienia z innych państw strefy euro (-2,9% m/m)

i krajowe (-1,6% m/m) wyglądają nieco lepiej, ale to wciąż spadki. Tym samym dynamika zamówień jest obecnie najniższa od października 2009 r. Co ciekawe nieco odmienną tendencję wykazała dynamika produkcji przemysłowej, która wypadła w lutym lepiej od oczekiwań (+0,5% m/m i -1,4% r/r), wynosząc +0,7% m/m i -0,4% r/r, co stanowi również wyraźnie lepsze wyniki niż

w styczniu.

Marcowe posiedzenie RPP nie przyniosło większych zaskoczeń. Rada utrzymała stopy procentowe bez zmian, a prezes RPP Adam Glapiński po raz kolejny powtórzył pogląd, że stopy procentowe w Polsce powinny pozostać stabilne w tym roku i bardzo prawdopodobnie również w roku przyszłym. Jednocześnie ponownie bagatelizował on proinflacyjny wpływ planowanego przez rząd zwiększenia wydatków fiskalnych, podkreślając za to jego pozytywny wpływ na wzrost gospodarczy. Wydaje się jednak, że poglądy na temat wpływu pakietu fiskalnego na ceny w obrębie Rady są dość podzielone. Według jastrzębiego Kamila Zubelewicza, zwiększenie wydatków fiskalnych nie zwiększa co prawda prawdopodobieństwa podwyżki stóp w tym roku, jednak w połączeniu z oczekiwanymi wyższymi cenami energii elektrycznej w 2020 r., a także wyższą presją płacową może kontrybuować do wzrostu cen w przyszłym roku. W naszej ocenie podwyżka stóp procentowych nadal jest bardzo mało prawdopodobna w tym roku i prawdopodobnie również na początku przyszłego roku. Sytuacja może się zmieniać jednak

w połowie przyszłego roku, szczególnie gdyby ustabilizować miała się do tego czasu sytuacja w strefie euro i wzrosłaby by gotowość EBC do podwyżki stopy depozytowej.

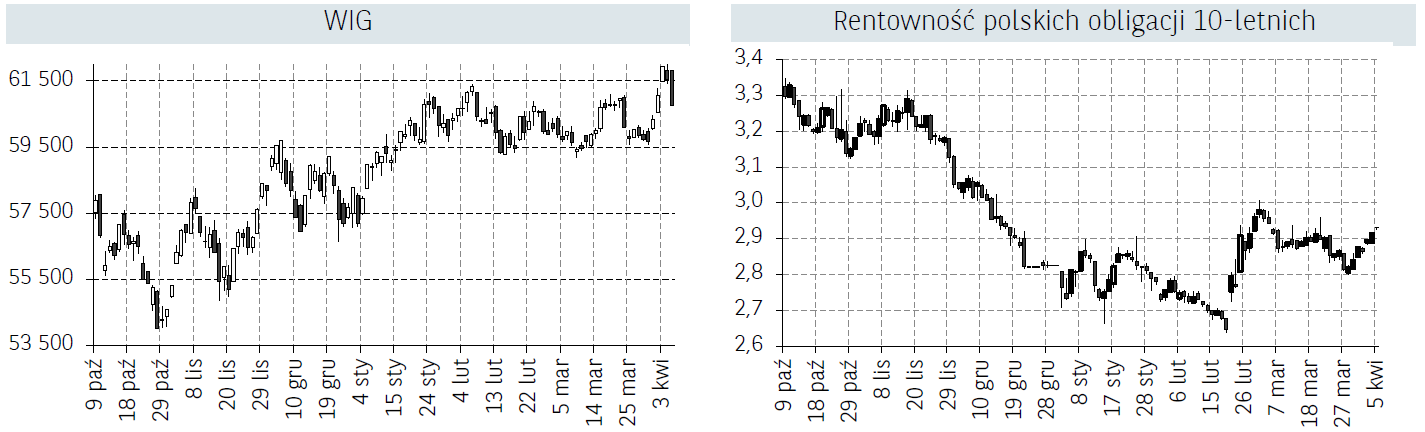

Wydarzeniem piątku była publikacja danych z rynku pracy w USA. Amerykańska gospodarka w marcu utworzyła 196 tysięcy miejsc pracy. Rynkowy konsensus zakładał przyrost o 180 tys. etatów. Równocześnie w górę zrewidowane zostały dane za luty z 20 tys. do 33 tys. etatów. Negatywnym zaskoczeniem był jednak wzrost wynagrodzeń. Przeciętna płaca godzinowa zwiększyła się w marcu tylko o 0.1% m/m wobec oczekiwanego wzrostu o 0.3% m/m. W rezultacie roczna dynamika płac obniżyła się

z 3,4% r/r w lutym do 3,2% r/r w marcu.

Źródło: Biuro Maklerskie Banku BNP Paribas S.A.