EBC pozostawia stopy procentowe bez zmian

Spis treści

Komentarz tygodniowy z dnia 14 września 2020 r.

Najważniejsze informacje w skrócie

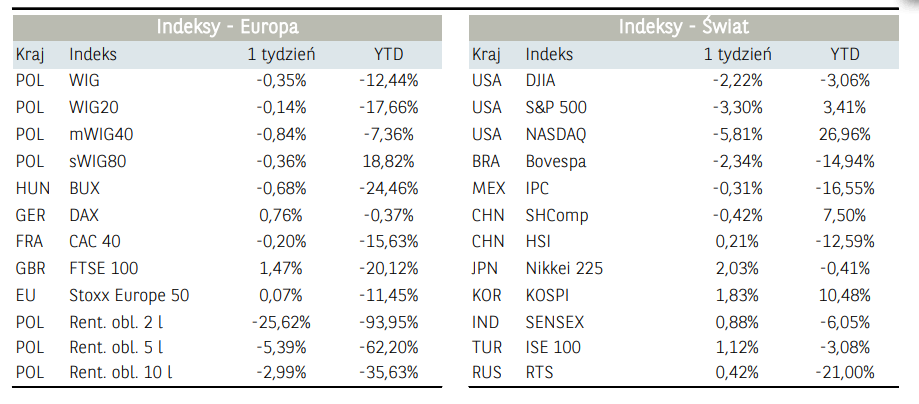

- Ubiegły tydzień przyniósł mocny wzrost zmienności na globalnych rynkach akcji i zmianę kierunku na spadkowy w pierwszej części tygodnia.

- Po ostatniej wyprzedaży, krajowy WIG odnotował lekkie odbicie notowań, kończąc tydzień z zyskiem na poziomie +0,43%, a motorem napędowym wzrostów były tym razem największe spółki skupione w ramach indeksu WIG20 (+0,84% tygodniowej zmiany).

- Głównym wydarzeniem minionego tygodnia było posiedzenie Europejskiego Banku Centralnego, który zgodnie z oczekiwaniami szerokiego konsensusu rynkowego pozostawił stopy procentowe na dotychczasowym poziomie.

Rynek finansowy. Polska i świat

Komentarz:

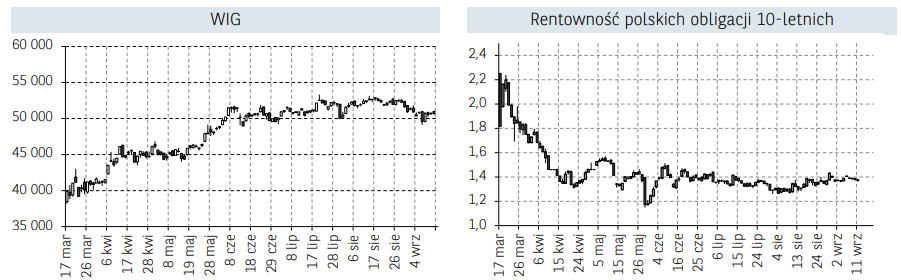

Ubiegły tydzień przyniósł kontynuację wzrostu zmienności i spadków na amerykańskim rynku akcji. Poniedziałek był tam dniem wolnym od pracy z uwagi na Święto Pracy, co implikowało brak sesji. Wtorek rozpoczął się jednak mocną wyprzedażą walorów, a prym w spadkach wiodły spółki technologiczne. Walory Apple zanotowały w jeden dzień 7% straty, Amazona ponad 4%, a o 3,6% spadł kurs akcji Alphabet. Biorąc pod uwagę cały tydzień, technologiczny

Nasdaq zanotował najgorszy okres od marca 2020 roku (-4,06%). Sam indeks Fang+ (10 największych spółek technologicznych) zanotował tygodniowy spadek na poziomie 5,6%. Trzeba jednak pamiętać o tym, że pomimo niekorzystnego otoczenia na początku roku i ciążących niepewności odnośnie przyszłego tempa odbicia gospodarczego po okresie lockdown-u indeks Nasdaq od początku roku urósł o prawie 21%, dlatego też korekta wycen spółek z sektora nie jest niczym nadzwyczajnym. W tle spadków amerykańskich indeksów prym wciąż wiodą doniesienia odnośnie skali nowych programów pomocowych oraz napięć handlowych na linii USA-Chiny. W czwartek Senat USA przyjął republikański projekt pakietu stymulacyjnego w wysokości ok. 500-700 mld USD stosunkiem głosów 52/47, co nie wystarczyło, by przekroczyć granice 60 głosów, potrzebną do skierowania projektu do dalszych prac. Wszyscy demokratyczni senatorowie głosowali przeciwko propozycji Republikanów, proponując własny projekt zakładający przeznaczenie 2,2 bln USD pomocy. Z kolei władze Chin poinformowały pod koniec tygodnia, że nałożyły ograniczenia na personel ambasady USA i ich konsulatów w Chinach kontynentalnych i w Hongkongu. Rynki bazowe Europy zachodniej okazały się być relatywnie odporne na zawirowania w USA. DAX30 zyskał w ciągu całego tygodnia prawie 3%, a francuski CAC40 1,4%. Sytuację wspierały min. doniesienia odnośnie zeszłotygodniowego posiedzenia EBC, gdzie bank centralny zrewidował w górę prognozę dotyczącą dynamiki PKB w 2020 w strefie euro z -8,7% r/r do -8,0% r/r. Wyraźnie umocnił się także kurs euro z uwagi na brak w wystąpieniu prezes Lagarde istotniejszych odniesień i interwencji słownych wobec ostatniej aprecjacji wspólnej waluty. Ponadto prezes EBC podkreśliła, że bilans ryzyka dla perspektywy wzrostu PKB w strefie euro nadal jest przechylony w kierunku czynników negatywnych.

Po ostatniej wyprzedaży, krajowy WIG odnotował lekkie odbicie notowań, kończąc tydzień z zyskiem na poziomie +0,43%, a motorem napędowym wzrostów były tym razem największe spółki skupione w ramach indeksu WIG20 (+0,84% tygodniowej zmiany). Najgorszym dniem dla indeksu krajowych blue-chipów był wtorek, gdy na fali spadków w USA osunął się on poniżej strefy wsparcia na poziomie 1740 punktów, co stanowi dolne ograniczenie ruchu bocznego z którym mierzą się krajowi inwestorzy od czerwca b.r. W dalszej części tygodnia strona popytowa rynku zaangażowała się w jego obronę i finalnie, indeks zakończył tydzień na poziomie 1773 punktów. Najmocniej rosnącym walorem indeksu były akcje JSW, które zyskały prawie 43%, a notowania spółki wydobywczej charakteryzowały się wysokimi obrotami i zmiennością. W kontekście krajowego rynku akcji pozytywnie odczytujemy ostatnie zapowiedzi debiutów na GPW nowych podmiotów o wysokiej kapitalizacji, co może zachęcić inwestorów do inwestycji w ten segment. Pod koniec zeszłego tygodnia, allegro.eu ogłosiło zamiar przeprowadzenia oferty publicznej w ramach której chce pozyskać 1 mld zł na spłatę zadłużenia. IPO obejmować będzie także sprzedaż akcji przez dotychczasowych akcjonariuszy. Przypominamy, że w lipcu, na rynek napłynęła informacja, iż CANAL+ Polska (d. ITI Neovision) złożył prospekt emisyjny w Komisji Nadzoru Finansowego.

Drugi tydzień z rzędu bilans kwotowań ropy naftowej jest ujemny (WTI = -6,14%, Brent = -6,63%). Obawy inwestorów budzi utrzymujący się niski poziom popytu na rynku, co również wpływa na chwilowe wzrosty zapasów surowca (w USA w ostatnim tygodniu +2,97 mln baryłek vs. oczekiwanego spadku na poziomie 1,1 mln baryłek). Początek tygodnia przyniósł również informacje odnośnie cięć oficjalnych cenników sprzedaży surowca do Azji przez Arabię Saudyjską i Kuwejt.

Na rynku metali szlachetnych mieliśmy do czynienia z tygodniem relatywnie niskiej zmienności. Notowania złota zyskały w ciągu tygodnia 0,7% i konsolidują się od pewnego czasu powyżej poziomu wsparcia z okolic 1920 USD/uncję. Kwotowania srebra wzrosły o 0,54%, a linią wsparcia notowań jest poziom 26 USD/uncję.

Informacja dot. rynku funduszy inwestycyjnych

Mijający tydzień nie należał do najlepszych jeśli chodzi o stopy zwrotu dla inwestorów na rynku funduszy. Wszystkie, główne kategorie zanotowały tygodniowe straty, a prym w spadkach wartości jednostki uczestnictwa wiodły rozwiązania skupione na akcjach zagranicznych i polskich, które odnotowały wyniki na poziomie odpowiednio -1,53% i 1,32%. Wśród pierwszej kategorii, najgorzej zachowywały się fundusze akcji amerykańskich, które straciły 3,01%, a wśród drugiej rozwiązania z ekspozycją na akcje małych i średnich spółek, które odnotowały wynik na poziomie -1,74%.

W ramach grupy funduszy dłużnych, lepsze wyniki osiągnęły fundusze dłużne PLN (-0,02%) vs. dłużne zagraniczne (-0,16%). Wśród funduszy dłużnych PLN najlepiej w ubiegłym tygodniu radzili sobie zarządzający funduszami dłużnych papierów korporacyjnych (0,05%) a następnie funduszami papierów skarbowych długoterminowych (0,02%).

Sytuacja makroekonomiczna. Polska i świat

Komentarz:

Głównym wydarzeniem minionego tygodnia było posiedzenie Europejskiego Banku Centralnego, który zgodnie z oczekiwaniami szerokiego konsensusu rynkowego pozostawił stopy procentowe na dotychczasowym poziomie. Najważniejsza z punktu widzenia inwestorów giełdowych była publikacja najnowszych prognoz gospodarczych. Europejski Bank Centralny podniósł prognozy dla strefy euro. Według najnowszych szacunków, gospodarka strefy euro skurczy się w 2020 roku o 8%, podczas gdy według czerwcowych prognoz spadek PKB miał wynieść 8,7%.

Natomiast zatrudnienie ma zmniejszyć się o 2,3%, podczas gdy trzy miesiące temu zakładano, że będzie to 2,8. EBC ocenił, że w gospodarce następuje silne odbicie zgodnie z oczekiwaniami, ale poziom aktywności jest nadal wyraźnie niższy niż przed pandemią. Aktywność w przemyśle nadal się poprawia, podczas gdy usługi nieco spowolniły w związku z ponownym wzrostem zakażeń. Powyższe skłania EBC do utrzymania programów wsparcia monetarnego. Niemniej jednak ze względu na wzrost wartości euro na rynku walutowym w ostatnich tygodniach, część inwestorów spodziewała się wzmożenia skali luzowania lub bardziej gołębiego tonu, który doprowadziłby do deprecjacji wspólnej waluty. Silna waluta sprzyja niskiej inflacji oraz jednocześnie ciąży na eksporcie, a więc przeciwdziała celom EBC. Na ten moment Christine Lagarde nie pozwoliła rynkom na dyskontowanie kolejnych rozwiązań pomocowych, co z punktu widzenia inwestorów można uznać za rozczarowanie. Wydaje się jednakże, iż w wypadku dalszego umacniania się wspólnej waluty Europejski Bank Centralny może nie mieć wyboru i będzie zmuszony zadecydować o modyfikacjach bieżących programów.

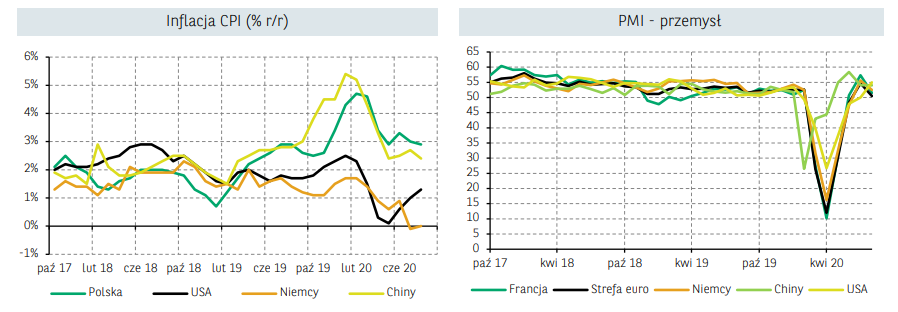

Ubiegły tydzień nie przyniósł nowych kluczowych odczytów makroekonomicznych. Niemniej jednak ekonomiści BNP Paribas dokonali przeglądu aktualnych danych i przygotowali najnowsze prognozy gospodarcze. Tak jak w początkowym okresie pandemii dane makroekonomiczne zaskakiwały bardzo negatywnie, tak w kolejnych miesiącach publikacje były wyraźnie powyżej oczekiwań. Obecnie ekonomiści BNP Paribas spodziewają się, że tempo poprawy koniunktury pod koniec roku ulegnie jednak spowolnieniu, gdyż wykorzystane zostały najprostsze czynniki

przemawiające za wzrostem (np. nadrabianie zaległości produkcyjnych i zakupowych związanych z lockdown, przystosowanie do pracy zdalnej, wygasająca realizacja rządowych programów wsparcia dla przedsiębiorstw albo bezrobotnych). Mając na uwadze powyższe ekonomiści dokonali umiarkowanych podwyżek prognoz dynamiki PKB dla większości krajów w roku bieżącym, natomiast z uwagi na wyższą bazę z 2020 r., oczekujemy niższego niż poprzednio tempa wzrostu w 2021 r. Jeżeli chodzi o inflację to pozostaje ona w większości krajów poniżej

wyznaczonych celów przez banki centralne. Oczekujemy, iż w horyzoncie do początku 2021 r. tempo inflacji będzie nadal spadać, przy czym spadek ten nie będzie tak mocny jak prognozowaliśmy poprzednio (np. część przedsiębiorstw przeniosło na konsumentów koszty związane z epidemią i przerwanymi łańcuchami dostaw, rynek pracy pozostaje silny). Z drugiej strony nie spodziewamy się silniejszego odbicia cen w przyszłym roku z uwagi na pozostawanie koniunktury poniżej potencjału.

Źródło: Biuro Maklerskie Banku BNP Paribas S.A.