Bank w komórce

Nowoczesny bank coraz rzadziej kojarzy się z budynkiem bądź oddziałem, a bardziej z aplikacją. Dlaczego tak się dzieje i co długofalowo oznacza to dla banków i ich klientów?

Bankowość białych kołnierzyków to rozwiązanie z XX w. Upowszechnienie nowych technologii komunikacyjnych miało również istotny wpływ na sektor bankowy. Klient banku nie musi odwiedzać oddziału, ponieważ większość operacji finansowych może dokonać przy pomocy smartfona. Brak asystentury pracownika banku ma daleko idące konsekwencje:

- infrastruktura i systemy tworzą nową relację między klientem a bankiem,

- aplikacje z promocjami, programy lojalnościowe, ciekawe zachęty do korzystania z pożyczek są skuteczniejsze

w budowaniu relacji niż poprawnie ubrany urzędnik za biurkiem i jego zdolności negocjacyjne, - oddziały bankowe muszą zmienić swój charakter lub nawet odejść w przeszłość.

Afryka prostych finansów

W Afryce od 2007 r. dokonuje się przełom ucyfrowienia usług finansowych. Działa tam M-Pesa – firma oferująca usługi finansowe przez telefon komórkowy. Jest to przedsięwzięcie zainicjowane przez największych operatorów komórkowych

w Kenii i Tanzanii. Po pięciu latach od uruchomienia systemu liczba jego użytkowników wynosiła w tych krajach odpowiednio: 17

i 7 mln. Z czasem firma rozszerzyła swoją działalność o obecność w Afganistanie, RPA, Indiach oraz Rumunii (od 2014 r.)

i Albanii (od 2015 r.). System pozwala na przechowywanie pieniędzy na koncie podobnym do bankowego, a przelewy i codzienne płatności można wykonywać niemal w każdym sklepie za pomocą SMS. Aby korzystać z tego rozwiązania trzeba bezpłatnie wymienić kartę SIM na dającą gwarancję dostępu do sieci, zarejestrować się u agenta M-Pesa (w placówce M-Pesa lub stacji benzynowej) i aktywować usługę. Można też pobierać lub przesyłać pieniądze innemu posiadaczowi telefonu i to niekoniecznie zarejestrowanemu w M-Pesa. Do wykonania transakcji potrzeba jedynie automatycznie wygenerowanego kodu PIN. Rozwiązanie to jest proste i funkcjonalne.

Bank bez siedziby

Coraz częściej mamy do czynienia z bankami bez oddziału. Banki te są zwykle bardziej zawansowane technologicznie. Przykładem jest mobilny bank, tj. niemiecki Number 26. N26 działa dzięki wykorzystaniu smartfonów (partnerem banku jest niemiecki bank internetowy Wirecard Bank). Maximilian Tayenthal, (ur. 1981 r. we Wiedniu) współzałożyciel i dyrektor finansowy N26, twierdzi, że w świecie aplikacji i relacji cyfrowych klasyczne banki nie są w stanie odpowiednio szybko reagować na potrzeby klientów. Dlatego też, oprócz podstawowych funkcji płatniczych, N26 chce zostać hubem wszelkich mobilnych usług finansowych.

Innym przykładem mobilnej alternatywy dla tradycyjnych usług bankowych jest TransferWise, którego udziałowcem jest Richard Branson. Ten brytyjski startup oferuje tani transfer pieniędzy, pobierając niedużą marżę. Stosuje własne kursy walutowe, opierając się na aktualnych notowaniach. Dla porównania, wysyłając z Polski do Meksyku 400 zł przez amerykańskiego giganta Western Union, faktycznie wysyłamy jedynie 380 zł – różnicę pochłania prowizja¹.

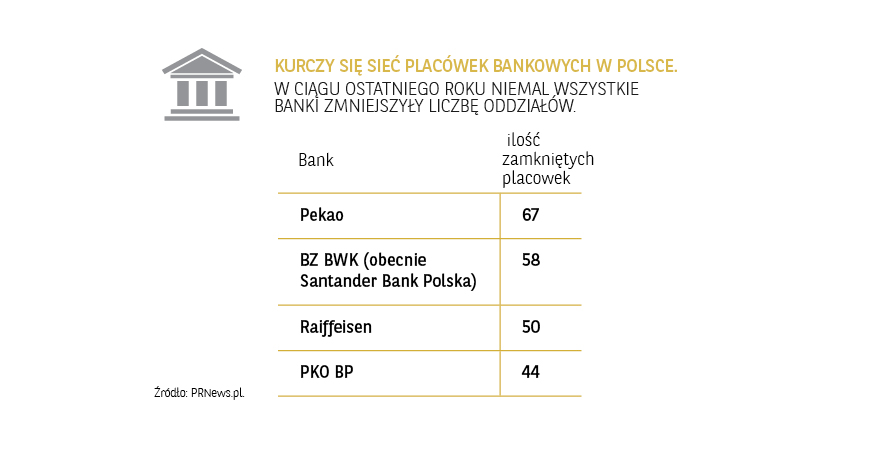

Trudno wyobrazić sobie tradycyjne marki finansowe bez stałej siedziby i sieci oddziałów. Nikt też nie przewiduje ich zniknięcia

w najbliższej przyszłości, należy jednak spodziewać się zmniejszenia liczby oddziałów bankowych. Rynkowa i obyczajowa presja prowokuje bowiem zmiany – klienci chcą mieć dostęp do finansów i kredytów „tu i teraz”, co zapewnia jedynie aplikacja bankowa w komórce. Laptop, tablet, smartfon to narzędzia, przy pomocy których dokonujemy transakcji bankowych. Paradoksalnie, zdalne kontakty wydają się bardziej sprzyjać zacieśnianiu relacji na linii bank – klient, bo łatwość dostępu do konta prowokuje do klikania i testowania nowych funkcji i produktów. W efekcie bankom nie opłaca się utrzymywać energochłonnej sieci oddziałów, często też oddają je franczyzobiorcom, co jest trendem na rynku w Polsce i na świecie.

Z e-bankowości korzysta już 17 mln Polaków, a z bankowości mobilnej – 7 mln². Najprawdopodobniej w ciągu dekady oddziały bankowe zamienią się w koncepcyjne miejsca spotkań, w których klienci będą obcować z technologią, nowoczesnymi finansami i programami akceleracyjnymi dla biznesu, a doradca bankowy zamieni się w facylitatora rozmowy o ofercie, którą uzupełni algorytm.

Autor: THINKTANK, 16.12.2018 r.

(1) https://www.westernunion.com/pl.

(2) Zgodnie z danymi Związku Banków Polskich za II kw. 2018 r. https://zbp.pl/public/repozytorium/wydarzenia/images/wrzesien_2018/konf/Raport_Netbank_Q2_20180924.pdf