Dane makroekonomiczne z Polski

Komentarz tygodniowy z dnia 25 lutego 2019 r.

Obecne nastawienie Biura Maklerskiego:

Najważniejsze informacje w skrócie:

- Mijający tydzień można określić mianem udanego dla rynku akcji. Amerykański indeks S&P500 dotarł na koniec tygodnia

w okolicę oporu na poziomie 2800 punktów, którego przebicie otwiera drogę w kierunku historycznych szczytów w rejonie 2950 punktów. Optymistyczne nastroje nie ominęły również krajowego rynku akcji, na którym najwięcej zyskiwały duże

i średnie spółki. - W zeszłym tygodniu poznaliśmy dane dotyczące sprzedaży detalicznej oraz produkcji przemysłowej w Polsce za styczeń. Oba wskaźniki okazały się wyższe od poprzednich odczytów – sprzedaż detaliczna wzrosła o 6,6% w skali roku, zaś

w ujęciu miesięcznym spadła o 19,1%. Protokół z posiedzenia RPP nie przyniósł zmian w zakresie kształtowania się poziomu stóp procentowych, można zatem oczekiwać dalszej stabilizacji na obecnych poziomach. - Nadchodzący tydzień nie będzie bogaty w odczyty istotnych danych makroekonomicznych. Nadal kluczowe dla rynków finansowych będą czynniki geopolityczne (Brexit, USA-Chiny oraz USA-UE). W piątek poznamy min. odczyty indeksów PMI dla przemysłu za styczeń.

Rynek finansowy. Polska i świat:

Komentarz:

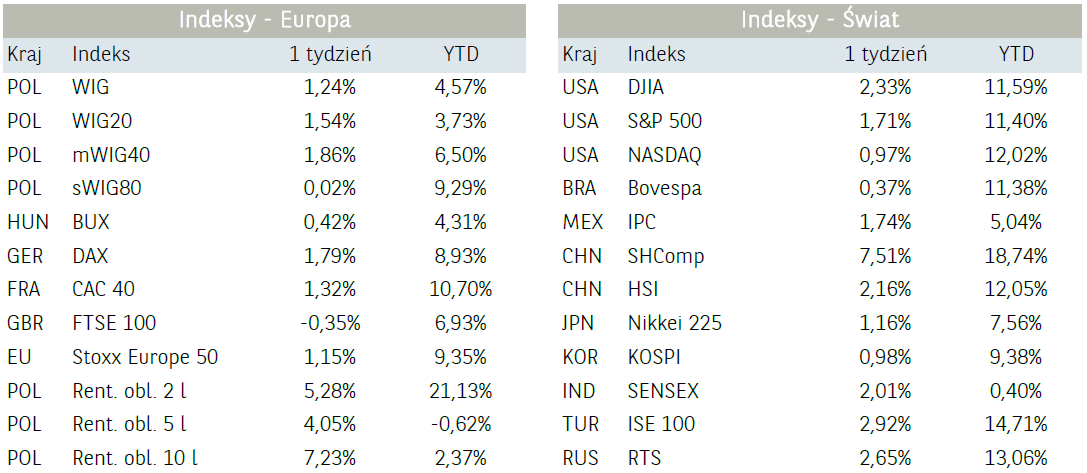

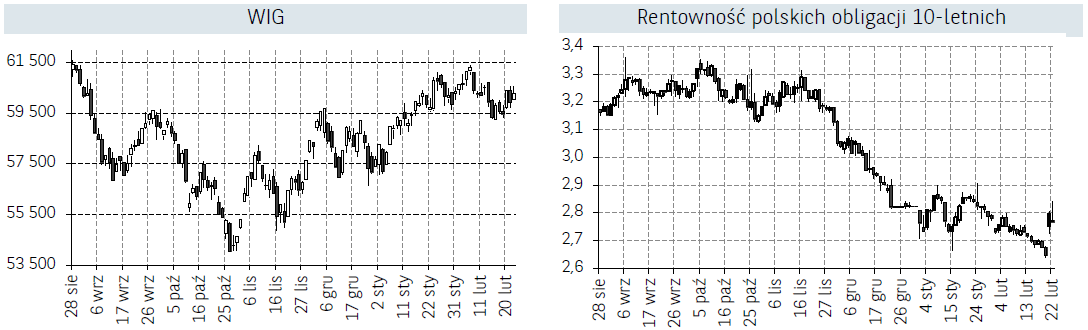

Mijający tydzień można określić mianem udanego dla rynku akcji. Uwaga inwestorów były jak zwykle zwrócona w kierunku nowych informacji odnośnie stanu negocjacji treści potencjalnego porozumienia, kończącego spór handlowy na linii Waszyngton – Pekin oraz Brexitu. Inwestorzy oczekują obecnie korzystnych deklaracji, po piątkowym spotkaniu prezydenta Donalda Trumpa z chińskim wicepremierem Liu Hue. Dzięki temu amerykańskie rynki akcji zakończyły dziewiąty z rzędu tydzień wzrostowy, co jest najlepszym wynikiem od 24 lat. Według nieoficjalnych informacji Chiny są skłonne zgodzić się na zakupy amerykańskich produktów za 1,2 biliona dolarów. Ekonomiści powszechnie nie spodziewają się 1 marca podniesienia ceł importowych na chińskie towary przez USA, jednakże niektórzy z analityków prognozują, że cła prędzej czy później wzrosną, bowiem USA i Chinom trudno będzie uzgodnić ostateczne porozumienie. W połowie tygodnia na rynek napłynęły informacje dotyczące wycofania się przedstawicieli Unii Europejskiej ze swojego wcześniejszego stanowiska odnośnie braku możliwości renegocjacji umowy ws. Brexitu. Powyższe wpłynęło pozytywnie na notowania brytyjskiego funta, oddalając możliwość najgorszego scenariusza dla rynków finansowych, tj. „twardego Brexitu”. W zeszły weekend zakończone zostały prace nad raportem Departamentu Handlu odnośnie zagrożeń bezpieczeństwa narodowego ze strony importu aut. Na podstawie tego raportu, prezydent Trump może w ciągu 90 dni ogłosić nałożenie ceł na import aut z Europy w razie wykazania zagrożeń dla USA. Ruch ten mógłby być silnym ciosem dla gospodarki europejskiej – ubiegłoroczne szacunki UE wskazywały na możliwe zmniejszenie sprzedaży europejskich samochodów na rynku amerykańskim o połowę w razie nałożenia 25% ceł przez USA. Amerykański indeks S&P500 dotarł na koniec tygodnia w okolicę oporu na poziomie 2800 punktów, którego przebicie otwiera drogę w kierunku historycznych szczytów w rejonie 2950 punktów.

Optymistyczne nastroje nie ominęły również krajowego rynku akcji, na którym najwięcej zyskiwały duże i średnie spółki – WIG20 wzrósł w ciągu ostatniego tygodnia o 0,75% (kierując się z powrotem w stronę ważnego oporu na poziomie 2400 punktów),

a mWIG40 o 1,28%, który od początku roku zyskał już prawie 6%. Negatywnie zaskoczyły tym razem małe spółki – sWIG80 zanotował 0,61% stratę.

Ceny ropy naftowej kontynuowały w zeszłym tygodniu ruch wzrostowy zapoczątkowany w pierwszych dniach nowego roku. Gatunek ropy Brent zyskał ponad 1% i kieruje się w stronę 70 USD/bbl. Ostatnie wzrosty są pochodną min. informacji odnośnie spadku produkcji tego surowca przez producentów zrzeszonych w ramach kartelu OPEC oraz problemów związanych

z sankcjami i wydobyciem przez Iran oraz Wenezuelę. Zeszłotygodniowe spadki wartości dolara oraz informacje odnośnie postępu rozmów na linii USA-Chiny w zakresie napięć handlowych wpłynęły pozytywnie na notowania miedzi. Wyceny

3-miesięcznych kontraktów terminowych na surowiec dotarły w okolicę poziomów widzianych ostatnio w połowie 2018 roku.

Informacja dot. rynku funduszy inwestycyjnych:

Wzrosty cen złota (+0,56%), ropy naftowej (+3,00%), lecz przede wszystkim miedzi (+5,47%) w ubiegłym tygodniu, zostały wykorzystane przez zarządzających funduszami rynku surowców, które z średnim wynikiem w wysokości 1,97% były najlepszym segmentem funduszy. Na drugim miejscu, z ponad dwukrotnie słabszym wynikiem, znalazły się fundusze akcji zagranicznych (+0,84%). Co rzadko miało miejsce w ostatnich tygodniach, na powyższy wynik pozytywny wpływ miała przede wszystkim grupa funduszy akcji europejskich rynków rozwiniętych (+1,40%), a nie jak to większości wypadków grupa funduszy akcji amerykańskich (+0,88%). Na ostatnim miejscu na podium w ubiegłym tygodniu znaleźli się zarządzający funduszami akcji polskich, które średnio zyskały 0,76%. Warto odnotować, iż średnio wszystkie segmenty w ubiegłym tygodniu zrealizowały pozytywną stopę zwrotu.

Sytuacja makroekonomiczna – Polska i świat:

Komentarz:

W zeszłym tygodniu poznaliśmy dane dotyczące sprzedaży detalicznej oraz produkcji przemysłowej w Polsce za styczeń. Oba wskaźniki okazały się wyższe od poprzednich odczytów – sprzedaż detaliczna wzrosła o 6,6% w skali roku, zaś w ujęciu miesięcznym spadła o 19,1%. Tak duży spadek ten jednak nie powinien dziwić i był do przewidzenia – w okresie świąteczno-noworocznym kupujemy o wiele więcej towarów, niż na początku kolejnego roku. Produkcja przemysłowa okazała się wyższa

o 3,2% niż przed rokiem. Dobrą passę kontynuuje branża zajmująca się budową obiektów inżynierii lądowej i wodnej –

w największym stopniu zależna od kontraktów z sektora publicznego.

Protokół z posiedzenia RPP nie przyniósł zmian w zakresie kształtowania się poziomu stóp procentowych, można zatem oczekiwać dalszej stabilizacji na obecnych poziomach. Prezesowi NBP udało się jednak zaskoczyć trochę rynek, kiedy w jednej ze swoich wypowiedzi stwierdził, iż w razie mocnego spadku koniunktury jest przestrzeń do obniżenia poziomu stóp procentowych.

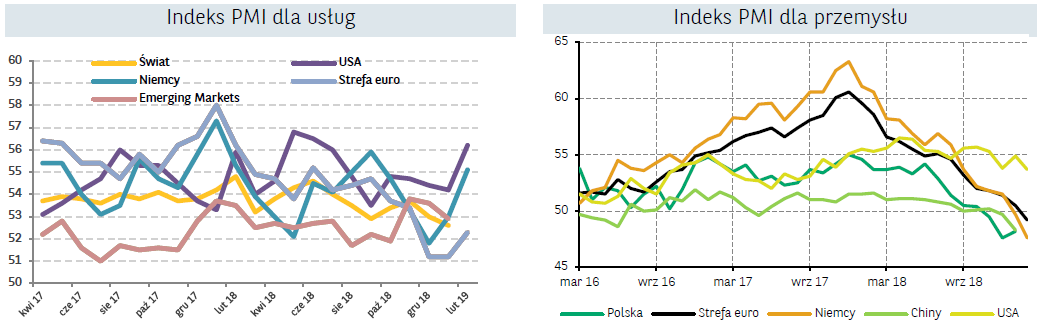

Miniony tydzień obfitował także w odczyt wstępnych wskaźników PMI, między innymi z Niemiec i Francji, a także łączny dotyczący krajów Eurolandu. O ile PMI usług prezentują się jeszcze w miarę nieźle (we Francji 49,8 versus 47,8 w ubiegłym miesiącu, w Niemczech 55,1 punktów względem 53 miesiąc wcześniej, w Strefie Euro 52,3 vs 51,2), o tyle PMI dla przemysłu bardzo rozczarowują. Wskaźnik dla Eurostrefy spadł poniżej bariery 50 punktów – odczyt na poziomie 49,2. Za głównego winowajcę tak kiepskich danych uważa się Niemcy, gdzie dane te spadają kolejny miesiąc z rzędu. Tym razem PMI dla przemysłu naszych zachodnich sąsiadów wyniosły zaledwie 47,6 wobec 49,7 miesiąc wcześniej. Odczyty wstępnych PMI to nie jedyne dane z największej gospodarki UE, które okazały się fatalne. Indeks instytutu Ifo, a więc dane dotyczące nastrojów niemieckich przedsiębiorców, którego wartość poznaliśmy w piątek wyniósł 98,5 punktów osiągając tym samym 4 letnie minima.

Potwierdzenie obaw o większe, niż się spodziewano spowolnienie europejskiej gospodarki znaleźć można było także

w ‘minutkach’ EBC. Z tego też względu proces normalizacji sto procentowych może zostać opóźniony. Potwierdzono także użycie niezbędnych narzędzi, aby sprowadzić inflację do celu. Z kolei z ‘minutek’ ze styczniowego posiedzenia FOMC najbardziej rzucającą się w oczy kwestią jest brak zdecydowania odnośnie przyszłych kierunków zmian kosztu pieniądza. Dobre dane

z amerykańskiej gospodarki z jednej strony kontra obawy o dalszy wzrost z drugiej. Odbicie powyższych twierdzeń znajdziemy także w danych z amerykańskiej gospodarki, które ukazały się w minionym tygodniu. Lepsze okazały się dane dotyczące między innymi bezrobocia (216 tyś. nowych wniosków vs 239 tyś w poprzednim odczycie), czy też wstępne PMI dla usług (56,2 versus 54,2 miesiąc wcześniej). Z drugiej strony rozczarował PMI dla przemysłu (spadek do 53,7 z 54,9), czy też indeks Fed z Filadelfii (odczyt na poziomie -4,1).

Źródło: Biuro Maklerskie Banku BGŻ BNP Paribas S.A.