Sztuczna inteligencja i zrobotyzowana automatyzacja procesów

Zgodnie z tzw. prawem Amara (intelektualnego guru Doliny Krzemowej)

ludzie mają tendencję do przeceniania krótkoterminowych skutków technologiii niedoceniania jej długoterminowych skutków.

krótkoterminowych skutków technologiii niedoceniania jej długoterminowych skutków.

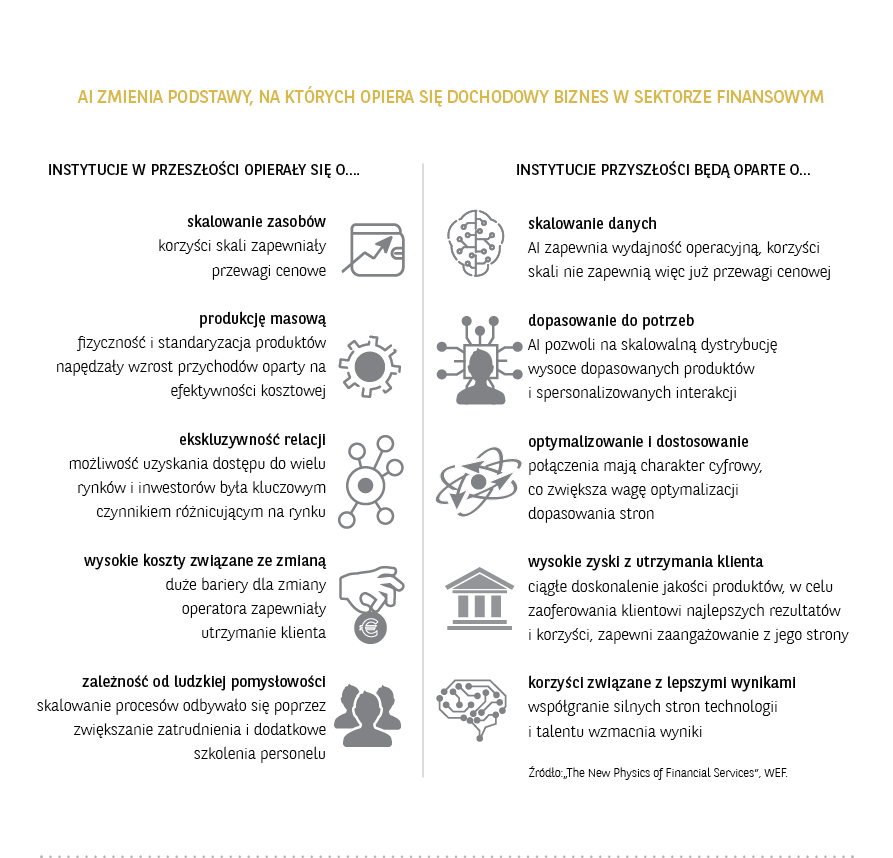

Jednym z trendów, który wolniej niż byśmy chcieli zaczyna wpływać na kształt rynków finansowych, lecz który ma niebagatelny potencjał transformacyjny

w dłuższej perspektywie, jest wdrażanie technologii sztucznej inteligencja (AI). Jak podaje najnowszy raport Światowego Forum Ekonomicznego w Davos, aż 76 proc. przebadanych dyrektorów (chief experience officer – CXO) w branży bankowej uznało, że adaptacja technologii AI będzie miała kluczowe znaczenie dla ich organizacji, pod kątem wyróżnienia się na rynku¹. Według PWC szczególnie duży potencjał aplikacyjny AI mają trzy obszary sektora finansowego²:

- spersonalizowane planowanie finansowe

- wykrywanie nadużyć i przeciwdziałanie praniu brudnych pieniędzy

- automatyzacja procesów – zarówno w ramach back office, jak i obsługi klienta

Ta sama firma ocenia, że do 2030 r. technologie związane z AI mają potencjał wygenerowania dodatkowych 15,7 bln dol. w ramach globalnej gospodarki.

Już teraz coraz większą rolę na rynku finansowym odgrywa tzw. robo-doradztwo (robo-advisory) – czyli zautomatyzowane usługi inwestycyjne, oparte na algorytmach komputerowych. Według firmy doradczej Morningstar na koniec 2017 r. firmy świadczące usługi robo zarządzały aktywami o wartości ok. 158 mld dol³.

Większość tego rodzaju usług dotyczy zleceń dla funduszy typu ETF (Exchange-traded fund), niektóre firmy oferują także usługi hybrydowe, gdzie robo-doradztwo jest uzupełniane przez kontakt z człowiekiem.

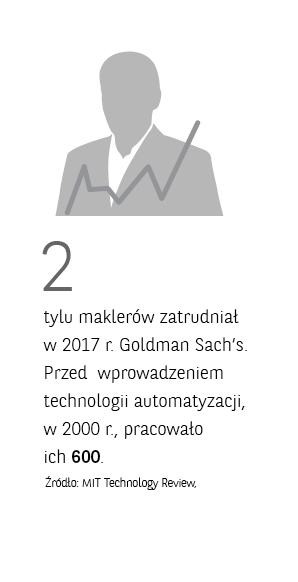

Jeszcze szersze zastosowanie w sektorze finansowym ma zrobotyzowana automatyzacja procesów (RPO). W odróżnieniu od „czystej” AI, która obejmuje technologie imitujące pracę ludzkiego mózgu (łącznie ze zdolnością do samodzielnej nauki), RPO ma za zadanie naśladowanie ludzkich czynności charakteryzujących się powtarzalnością i ograniczoną liczbą wyjątków. Już za 5 lat zautomatyzowanych w ten sposób ma być 41% procesów z zakresu back office

w branży finansowej. Rozwiązania takie pojawiły się już na rynku polskim, w tym m.in. w działalności banków Santander Bank Polska i ING Bank Śląski oraz BGŻ BNP Paribas. Ten ostatni „zatrudnił” m.in. 20 robotów działających w 20 obszarach,

w tym m.in. w zakresie księgowania kredytu i wypłaty środków.

Źródła:

(1) “The New Physics of Financial Services”, World Economic Forum, http://www3.weforum.org/docs/WEF_New_Physics_of_Financial_Services.pdf.

(2) “Sizing the prize”, PwC’s Global Artificial Intelligence Study: Exploiting the AI Revolution, PWC, https://www.pwc.com/gx/en/issues/data-and-analytics/publications/artificial-intelligence-study.html.

(3) “Robo-Advisor Upgrade! Installing a Program for Profitability: Digital Advice

Raises Profits for Investment Services Industry”, Morningstar,

https://www.morningstar.com/lp/robo-advisor-upgrade.

Autor: THINKTANK, 06.12.2018 r.