Polski Ład i podatki. Co powinieneś wiedzieć o przepisach obowiązujących od 2022 roku?

Polacy są podzieleni w kwestii opinii co do nowego systemu podatkowego. Jedni uważają, że zmiany są dobre i sprawiedliwe, inni, że krzywdzące i uszczuplające portfele. Rząd zapewniał, że na zmianach podatkowych Polskiego Ładu skorzysta niemal 18 mln Polaków. Przyjrzyjmy się zatem, jak wygląda nasz podatkowy świat obowiązujący od 1 stycznia 2022 roku.

Zmiany w podatkach uchwalono pod koniec października. Dokument liczy 140 stron. Zmiany dotkną kilkunastu milionów pracowników w Polsce.

Zmiana progów podatkowych

Jednym z najbardziej istotnych zapisów ustawy PIT jest artkuł 27. Określa on stawki i progi dochodowe. Obowiązująca do końca 2021 roku skala podatkowa ma charakter progresywny. Kiedy przekroczymy określony poziom tzw. próg dochodowy – naliczamy podatek od wypracowanej nadwyżki.

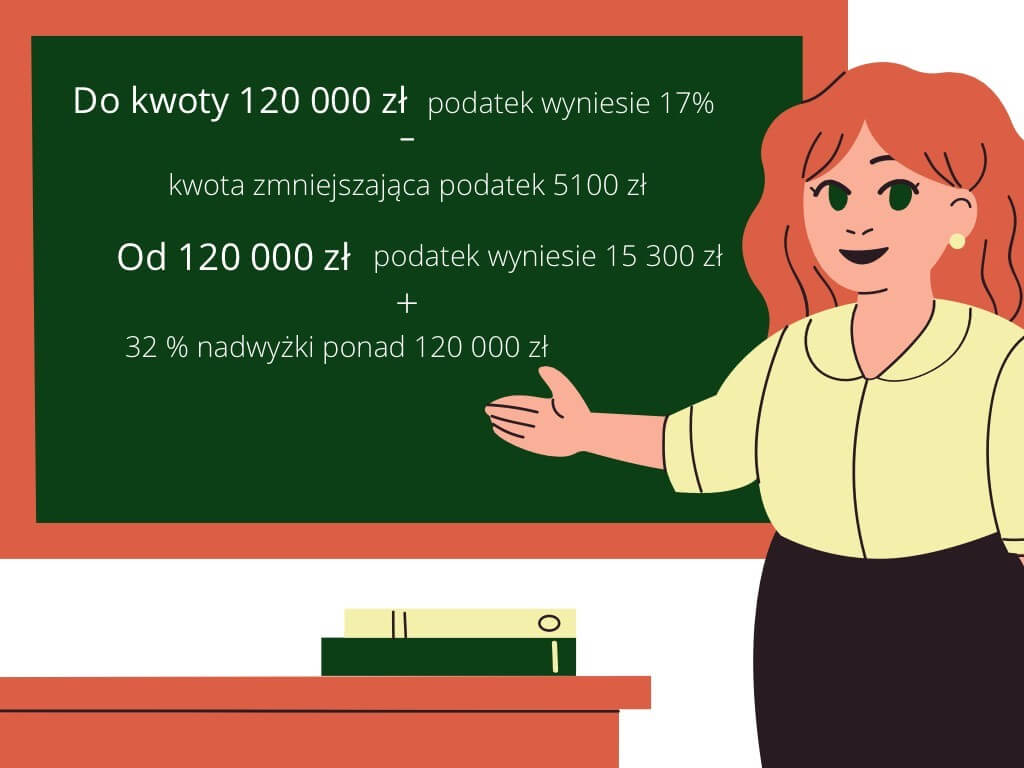

Dotychczas wysokość kwoty podstawy do obliczenia podatku obowiązywała do kwoty 85 528 złotych i ponad tę kwotę. W przypadku podstawy obliczenia podatku do 85 528 złotych podatek wynosi 17% (minus kwota zmniejszająca podatek). Kiedy podatnik przekroczył wskazany próg podatek wynosił 14 539 zł 76 gr + 32% nadwyżki ponad 85 528 zł (minus kwota zmniejszająca podatek).

Według Nowego Ładu próg dochodowy jest podniesiony do 120 000 zł. Jeśli nasze dochody nie przekroczą wskazanego progu, to zapłacimy 17% podatek (minus kwota zmniejszająca podatek). Osoby, których dochody przekroczą 120 tys. zł, to zapłacą dodatkowo 32% podatek od nadwyżki.

Co istotne, ustawa zwiększyła także kwotę wolną od podatku. Osoby, których dochody nie przekroczą kwoty 30 000 zł, nie będą zobowiązane do płacenia podatku PIT.

Zaliczki na PIT według Nowego Ładu

Od 2022 roku podwyższeniu uległa roczna kwota zmniejszająca podatek do 5 100 zł. W związku z tym podwyższeniu ulegnie miesięczna kwota zmniejszająca podatek do 425 zł (z 43,76 zł obowiązującej obecnie). Oznacza to, że dla miesięcznego dochodu opodatkowanego poniżej 2 500 zł zaliczka na podatek wyniesie 0 zł. Podwyższenie kwoty zmniejszającej podatek dodatkowo, co do zasady, spowoduje obniżenie zaliczki na podatek w 2022 r. niezależnie od kwoty dochodu miesięcznego.

Składka zdrowotna

Rząd wprowadził również zmiany w przepisach dotyczących składki zdrowotnej. Obecnie składka zdrowotna wynosi 9% pensji, ale część składki, a dokładnie 7,75% podlega odliczeniu od podatku.

Jeśli składka na ubezpieczenie zdrowotne obliczona przez płatnika jest wyższa od zaliczki na podatek dochodowy od osób fizycznych obliczonej przez tego płatnika, składkę za poszczególne miesiące obniża się do wysokości tej zaliczki. Nowa ustawa likwiduje możliwość odliczenia od podatku składki zdrowotnej.

Składka na ubezpieczenie zdrowotne

Oznacza to, że kwota składki na ubezpieczenie zdrowotne nie będzie już wpływać na wysokość zaliczki i podatku dochodowego od osób fizycznych obliczanego od dochodów uzyskanych od 1 stycznia 2022 r. Od stycznia wysokość ubezpieczenia zdrowotnego w zależności od formy opodatkowania firmy wynosi 4,9% bądź 9%.

Ustawa wprowadziła też nowy tytuł do ubezpieczenia zdrowotnego oraz nową grupę osób zwolnionych z opłacania składki.

Zmianie uległy także terminy opłacania składek. Jedynie dla jednostek budżetowych i samorządowych zakładów budżetowych termin pozostał bez zmian – do 5. dnia następnego miesiąca.

Dla pozostałych płatników składek termin zależy od tego, czy posiadają osobowość prawną:

- do 15. dnia następnego miesiąca będą opłacać i rozliczać za dany miesiącm.in. spółki kapitałowe (spółki akcyjne i spółki z o.o.), spółdzielnie, stowarzyszenia, fundacje.

- do 20. dnia następnego miesiąca wykonywać ten obowiązek będą pozostali płatnicy, np. opłacający składki wyłącznie na własne ubezpieczenia, spółki osobowe.

Nowe terminy dotyczą opłacania składek na ubezpieczenia społeczne, ubezpieczenie zdrowotne, FP i FS, FGŚP oraz FEP rozliczanych w dokumentach składnych za styczeń 2022 r. i kolejne miesiące. Ze względu na zmiany dot. składki zdrowotnej, osoby prowadzące działalność gospodarczą opłacające składki na własne ubezpieczenia lub osoby z nimi współpracujące, będą musiały co miesiąc przekazywać informacje rozliczeniowe do ZUS.

Od 1 stycznia 2022 r. dla przedsiębiorców opodatkowanych wyłącznie podatkiem liniowym składka na ubezpieczenie zdrowotne wyniesie 4,9%. Przy czym miesięczna wysokość składki nie może być niższa niż kwota ustalona jako 9% minimalnego wynagrodzenia. Natomiast składka ustalana od podstawy rocznej, nie może być niższa niż kwota odpowiadająca 9% iloczynu liczby miesięcy podlegania ubezpieczeniu i minimalnego wynagrodzenia.

Według Nowego Ładu składki zdrowotnej z tytułu prowadzenia pozarolniczej działalności nie będzie musiała opłacić osoba, która równocześnie pozostaje w stosunku pracy i podstawa wymiaru składek na ubezpieczenia społeczne z tytułu zatrudnienia nie będzie przekraczać minimalnego wynagrodzenia.

Przedsiębiorca może skorzystać ze zwolnienia z opłacania składki zdrowotnej w przypadku:

- przychody z pozarolniczej działalności nie mogą być wyższe niż 50% minimalnego wynagrodzenia,

- musi być opodatkowany w formie ryczałtu od przychodów ewidencjonowanych.

Wspólne rozliczenie PIT małżonków

W 2021 r. prawo do wspólnego rozliczenia małżonków za dany rok podatkowy mają osoby, które przez cały okres pozostawały w związku małżeńskim. Wspólne rozliczenie podatkowe nie było możliwe w roku zawarcia związku małżeńskiego. Nowy Ład wprowadził zmiany w tym zakresie.

Wspólne rozliczenie małżonków ma być możliwe również dla tych osób, które pozostają we wspólności małżeńskiej od dnia zawarcia związku małżeńskiego do ostatniego dnia roku podatkowego – w przypadku, gdy związek małżeński został zawarty w trakcie roku podatkowego. Pozwala to małżonkom już w pierwszym roku podatkowym rozliczyć się wspólnie.

Kiedy małżonkowie nie mogą się rozliczyć wspólnie?

Nowe przepisy określają także kiedy małżonkowie wspólnie rozliczyć się nie mogą. Polski Ład wyklucza możliwość wspólnego rozliczenia z małżonkiem w sytuacji, gdy podatnik uzyskuje przychody lub koszty podatkowe z prowadzenia działalności gospodarczej (w formie opodatkowania liniowego). Jednak, w sytuacji kiedy podatnik wybrał liniową formę opodatkowania, ale rzeczywistej działalności nie prowadzi – nie będzie przesłanek wykluczających wspólne rozliczenie.

Nowy Ład a rodzina

Rozliczający się wspólnie małżonkowie mogą skorzystać z kwoty wolnej od podatku w wysokości 60 tys. zł.

Rządowy program rozwoju i odbudowy państwa czyli tzw. Polski Ład lub Nowy Ład wprowadził m.in. ulgę dla rodzin 4+. W myśl przepisów zwolnione od podatku dochodowego są przychody do wysokości 85 528 zł, jeśli podatnik jest rodzicem co najmniej czworga dzieci.

Rodzinny Kapitał Opiekuńczy

W ramach Nowego Ładu przygotowano program Rodzinny Kapitał Opiekuńczy, który przewiduje wypłatę świadczenia na drugie i każde kolejne dziecko w wysokości 12 tys. zł. Środki wypłacane będą między 12. a 36. miesiącem życia. Rodzice sami podejmują decyzję, czy wolą otrzymywać 500 zł miesięcznie przez 2 lata czy 1000 zł miesięcznie przez rok.

Rodzice dzieci, których nie obejmuje ww. wsparcie mogą liczyć na 400 zł dofinansowania do żłobka, klubu dziecięcego lub opiekuna. Takie wsparcie otrzymają rodzice na pierwsze dziecko i jedyne w rodzinie oraz pierwsze dziecko z rodziny, w której to kolejne jest objęte kapitałem. Dopłata nie obejmuje wyżywienia.

Dofinansowanie zwane 400+ ma przysługiwać niezależnie od osiąganego dochodu. Rodzice starający się o dofinansowanie będą składać wnioski do Zakładu Ubezpieczeń Społecznych. Dofinansowanie ZUS wypłaci bezpośrednio danej placówce na wskazany rachunek bankowy.

Kapitał opiekuńczy i dopłata do żłobka będą wolne od podatku dochodowego od osób fizycznych. Rodziców samotnie wychowujących dzieci także objęły zmiany. Do tej pory samotni rodzice mogli liczyć na ulgi rzędu 1100 – 12 000 zł. Nowy Ład wprowadził ulgę w stałej kwocie 1500 zł.

Przedsiębiorcy a Nowy Ład

Dotąd przedsiębiorcy, którzy wybrali liniową formę opodatkowania płacą 19% podatek. Po zmianach, które weszły w życie 1 stycznia 2022 roku, przedsiębiorcy zapłacą 23,9% podatku. Bowiem zapłacą 19% podatku i 4,9% nowej składki zdrowotnej, która w Nowym Ładzie nie podlega odliczeniu.

Od nowego roku zmianie uległy zasady ustalania wartości nieodpłatnego świadczenia w przypadku wykorzystywania samochodów służbowych do celów prywatnych. Po wprowadzeniu Nowego Ładu świadczenie w wysokości 250 zł miesięcznie dotyczy teraz samochodów o mocy silnika do 60 kilowatów (kW) oraz aut stanowiących pojazd elektryczny lub pojazd napędzany wodorem. 400 zł miesięcznie zapłacą użytkownicy pozostałych aut. Wartość nieodpłatnego świadczenia stanowi przychód, od którego będą obliczane składki i podatki.

Nowy Ład wprowadził także ograniczenia dotyczące stosowania karty podatkowej. Podatnicy, którzy dotąd nie rozliczali się z działalności na kartę podatkową nie będą mogli przejść na ten sposób rozliczania się. Również w przypadku karty podatkowej wzrosła wysokość składki zdrowotnej. Wynosi 9% minimalnego wynagrodzenia, czyli 270,90 zł i nie można jej odliczyć od podatku.

Co istotne, przedsiębiorcy, którzy z jakichkolwiek powodów zaprzestaną rozliczania się kartą podatkową, nie będą mogli powrócić do tej formy opodatkowania.

Ryczałt ewidencjonowany

Nowy Ład wprowadził także zmiany stawek dla podatników rozliczających się w ramach ryczałtu ewidencjonowanego. Według nowych przepisów obniżka dotyczy:

- podatników uzyskujących przychody ze świadczenia usług (obniżka z 17% lub 15% do 14%):

- w zakresie opieki zdrowotnej (PKWiU dział 86),

- architektonicznych i inżynierskich; usług badań i analiz technicznych (PKWiU dział 71),

- w zakresie specjalistycznego projektowania (PKWiU 74.1).

- przychodów ze świadczenia usług (obniżka z 15% do 12%):

- związanych z wydawaniem:

- pakietów gier komputerowych (PKWiU ex 58.21.10.0), z wyłączeniem publikowania gier komputerowych w trybie online,

- pakietów oprogramowania systemowego (PKWiU 58.29.1),

- pakietów oprogramowania użytkowego (PKWiU 58.29.2),

- oprogramowania komputerowego pobieranego z internetu (PKWiU ex 58.29.3), z wyłączeniem pobierania oprogramowania w trybie online,

- związanych z wydawaniem:

-

- związanych z doradztwem w zakresie sprzętu komputerowego (PKWiU 62.02.10.0), związanych z oprogramowaniem (PKWiU ex 62.01.1), objętych grupowaniem „Oryginały oprogramowania komputerowego” (PKWiU 62.01.2), związanych z doradztwem w zakresie oprogramowania (PKWiU ex 62.02), w zakresie instalowania oprogramowania (PKWiU ex 62.09.20.0), związanych z zarządzaniem siecią i systemami informatycznymi (PKWiU 62.03.1).

Rozliczanie się ryczałtem mogą wybrać tylko określone podmioty:

- osoby fizyczne osiągające przychody z działalności gospodarczej,

- spółki cywilne, których jedynymi wspólnikami są osoby fizyczne,

- spółki cywilne osób fizycznych i przedsiębiorstwa w spadku,

- spółki jawne, których jedynymi wspólnikami są osoby fizyczne,

- przedsiębiorstwa w spadku.

Podatnicy mogą opłacać w roku podatkowym ryczałt od przychodów ewidencjonowanych, jeżeli, w roku poprzedzającym rok podatkowy, uzyskali przychody z działalności prowadzonej wyłącznie samodzielnie w wysokości nieprzekraczającej 2 mln euro.

Z rozliczenia ryczałtem ewidencjonowanym mogą rozliczać się podatnicy, którzy w 2021 roku uzyskali przychody w wysokości nieprzekraczającej 9 188 200 zł.

Artykuł ma jedynie charakter informacyjny i na ich podstawie nie należy podejmować żadnych decyzji.